李录這個名字在我讀「窮查理的普通常識」中第一次看到,他是「窮查理」那本書中文版的翻譯,及「窮查理」中文版導讀(題目「書中自有黃金屋」,內容也有收錄在這本書中),那時就覺得那篇導讀寫的極好,Google後得知原來李录是六四天安門中的學生領袖之一,因緣際會下跨入投資的領域中,還曾一度傳出他會是巴菲特的接班人選之一,自己創立了喜馬拉雅基金,獲得Charlie Munger的注資…。

李录(1966/4/6-)出生於河北唐山,出生那年正值文化大革命(1966-1976)開始,父母均被送往勞改營,所以李录9個月大就輾轉寄養在幾個家庭,最後他被送到唐山一個礦工的家中,直到10歲才與父母團聚。而後發生唐山大地震(1976/7/28),李录和家人幸免於難,但撫養他的礦工家庭遇難。1985年李录進入南京大學,一開始念物理,一年後轉讀經濟。1989年六四天安門事件後,李录遭到通緝,後經由法國逃往美國。在美國李录受到英雄式歡迎,或哥倫比亞大學獎學金,1990年初還出了一本書「Moving the mountain: My life in China from the cultural revolution to Tiananmen Square」。

李录後來在演講及「書中自有黃金屋」中都曾提到,到了美國其實沒什麼人生的方向,也被學生貸款壓得喘不過氣來,甚至某天同學跟他說商學院有個關於如何賺錢的演講值得去聽,李录也是誤以為那演講有免費的自助餐(buffet)才去聽,但那次誤打誤撞的聽了巴菲特的演講卻讓他有醍醐灌頂的感覺,從此開始研究波克夏,也一頭踏進了價值投資的領域。1996年李录同時獲得哥大經濟學士、MBA與法律博士學位,也是哥大歷史上第一位同時獲得三個學位的學生。

畢業李录在投資銀行短暫的工作後,於1998年成立自己的喜馬拉雅基金,2003年獲孟格(孟格盛讚李录為「中國的巴菲特」)注資。從1998年僅數百萬美金、到現在基金規模已達數百億美金,且自1998年至今的平均年報酬率超過30%。李录的投資也像巴菲特一樣,其持股與動作也受到市場關注,他2020年底美國持股(須公告)的6支股票為臉書、美光、美國銀行、谷歌、蘋果與拚多多ADR。而2021年初則傳出李录重倉H股郵儲銀行(1658.HK)。2020年李录當選美國人文與科學學院院士。

這本書可以分成兩大部分,第一個部分是談文明與現代化,是李录2014年在虎嗅網上所發表一系列「現代化十六講」的內容,他想理出中國於近代落後、乃至實現現代化追趕的原因,這部分如果說對投資人的幫助,是可以增加對股市長期可以不斷向上的信心;第二個部分則是他一些演講的內容,重點當然就是在價值投資上了,我覺得他在這部分對我最大的幫助有二:其一是更好的解釋了價值投資的本質(四大理念,雖然這些理念都是葛拉漢或巴菲特提出的)、二是價值投資的實踐問題,尤其是在能力圈這個項目上,可以幫助投資人(尤其是初學者)理解如何去建立與擴大每個人自己的能力圈。

1.李录說他一直在思考的一個問題就是現代化,尤其是中國。為什麼中國在歷史上非常成功,在近代卻慘遭失敗?又是什麼原因讓中國在過去幾十年有如此長足的進步?中國的未來會如何?漸漸地他對這些問題產生了一些思想脈絡,李录舉了4本對他影響很大的著作:Jared Diamond的「槍砲、病菌與鋼鐵」、Ian Morris的「西方憑什麼?」、David Duetsch的「無窮的開始」、Edward Wilson的「群的征服」,但畢竟這些作者的討論仍以西方為中心,但至少讓李录慢慢建構起關於中國的框架性想法。

2.李录將人類文明的發展階段分成:文明1.0(採集狩獵文明)、文明2.0(農業文明)、文明3.0(科技文明)。重點是由農業文明乃至發生工業革命間的思想變化,德國哲學家Karl Jaspers提出「軸心時代」(Axial Age),指在西元前800年至西元前200年間,世上主要宗教背後的哲學都同時發展起來。那些思想家幾乎出現在同一個時期(孔子、釋迦牟尼、蘇格拉底、記錄成舊約聖經的以色列先知等),而且他們的出發點都是探討人、社會的終極問題:什麼是人的意義?什麼是政府存在的原因?什麼是好的社會?

3.1776年世界發生三件大事:亞當斯密出版「國富論」、美國宣布獨立、瓦特發明了蒸氣機,這三件事合在一起成為人類文明的分水嶺。首先「國富論」討論的核心是大西洋經濟(北美殖民地)的本質,亞當斯密想知道,這樣一個完全不受政府管制的經濟能不能持續成功。他的結論就是有名的「看不見的手」,政府的主要角色是保護私人財產、維持市場秩序,市場在自利的驅使下自會達成效率。美國獨立使人類有機會在啟蒙時代的基礎下建立了一個新的政權,所以這個新政權經濟上受亞當斯密的影響、在政治上受到洛克的影響,政府的合法性來自民眾的授權,政府是為了維護自由市場的秩序、保護私人財產而存在。而蒸汽機的發明更展開了工業革命。

其結果是現代科技和自由市場經濟相結合,形成人類歷史上最偉大的制度創新。

4.而中國呢?宋明理學之前是中國在歷史上科學技術發展最輝煌的時期,有所謂的一個巨人(沈括)及三大發明(印刷術、火藥、指南針,另一大發明是西漢時的造紙術)。但正當西方的文藝復興後大航海時代展開之時,宋明理學卻讓中國進入一個思想保守禁錮的時代。此外鄭和下西洋時期要比哥倫布早了幾十年,為什麼鄭和沒有發現新大陸?因為明朝時宣布禁海鎖國,鄭和的航海記錄被銷毀。

5.至於現代化(李录所謂的文明3.0)有無可能在中國最先誕生?答案是不可能。因為文明3.0的誕生是在大西洋經濟幾乎無政府狀態下發展起來的自由市場經濟,而自從漢朝的帝國建立以後,中國的政權已是世界上最發達最穩固的體制,兩千多年沒有變化,甚至直到今天,要讓政府沒有自己的政治意圖、不參與經濟活動是不可能的。歐洲當初意外發現美洲,其實是為了到達中國,但中國當初沒有探索西方的動力,此外西歐要通過大西洋到達美洲只有3,000英里,而中國經過太平洋要到達美洲則有6,000英里,更何況因為洋流使得實際距離要更遠。

所以從地理上來看,西歐最有可能率先發現美洲、才有可能形成大西洋經濟、才有了對現代科技的需求。現代科技和自由市場經濟相結合,才有可能誕生文明3.0。英、美能誕生現代文明,是得益於歷史因素,它們的政府受憲政所約束、為商人服務,而中國則沒有這樣的條件。好了,文明3.0不在中國誕生,但它會在中國傳播啊?中國和日本成了鮮明的對比。中國在鴉片戰爭、自強運動後,不斷被內外因素干擾中斷;日本在明治維新(1868年)後進入一場全面西化的運動,甚至工業化後的日本發動殖民戰爭,直至二戰失敗為止。

6.路線之爭:大蕭條使「看不見的手」第一次失靈,羅斯福總統推出一系列新政試圖修補失靈的市場,凱因斯由從理論上闡述「看得見的手」。歐洲諸強國開始探索最適合的政治制度,到20世紀已形成三大陣營:以德、日、義為首的法西斯主義、以蘇聯為首的共產主義,以及以美、英為首的自由主義。經過近百年的競爭,法西斯主義在二戰中失敗、蘇聯的共產主義在冷戰後解體,自由主義取得了絕對的勝利,前蘇聯東歐國家紛紛加入全球市場、中國也從1970年代開始擁抱市場經濟。

7.文明3.0的鐵律:一個國家增加實力最好的方法就是放棄關稅壁壘,加入這個全球最大的國際自由市場體系裡去;反之,閉關鎖國就會導致相對落後,例如受到國際制裁,被迫退出國際共同市場的伊朗、北韓、緬甸、古巴等。鄧小平曾對旁人說過為什麼他最重視中美關係,因為據他觀察,二戰後凡是和美國交好的國家都富了;而凡是與蘇聯好的國家都窮了。

所以今天我們所說的「全球化」是必然的結果。

8.李录對資產管理從業人員的兩個道德底線要求

(1)把對真知、智慧的追求當作是自己的道德責任。我想意思應該就是不要做個江湖郎中吧。

(2)建立起「受託人責任」(Fiduciary Duty)的意識。受託人責任的意思是把客戶給你的每一分錢,都當作是自己父母省吃省用一輩子、交給你去管理的錢。李录認為受託人責任這個概念,多少有先天的基因成分在,或者有這個基因、或者就沒有這個基因。

李录說的好,但在激勵制度(以及伴隨而來的財經地位)與資產管理這行業無法立即判斷產品或服務好壞的兩特性相結合下,我是懷疑有多少做不到上述兩條「黃金法則」的人會被勸退。偷工減料要進監獄的,但照資產管理的收費行情(2/20)來看,一個肚子裡什麼都沒有的人,先抽2%管理費、賺錢的時候再抽20%分潤;但如果賠錢的話?明年另外再開家公司重新賭就好,這在法律上卻站的住腳?註:李录的喜馬拉雅基金的收費方式是比照「巴菲特合夥人模式」,即不收任何管理費,獲利超過6%的部分才抽25%。

9.股市長期報酬:依華頓商學院Jeremy Siegel所做200年的實證研究,美國股票的長期實質年報酬率為6.7%(註:通貨膨脹率約1.4%)、而持有現金(美金)呢?依美金經過200年後實質購買力剩下:5分錢(貶值了95%)。

如何解釋股票長期報酬率的6.7%?首先同期間美國的經濟成長率約為3%多,但經濟成長率比較類似是所有公司營收的成長率(註:我還記得那公式,y=C+I+G-XM,當然有許多要調整的項目,例如自有房屋還要設算所得),而股票報酬率比較接近是一定規模以上的公司、其獲利的成長。營收和獲利的關係呢?公司的成本有固定成本和變動成本,固定成本的成長通常小於營收的成長,因此當營收以4%-5%的速度在成長時,淨利就可能以6%-7%的速度成長。而造成美國200年下來經濟成長率約3%的原因,就是李录所謂文明3.0的本質:當現代科技和自由市場經濟相結合,就會使經濟產生持續性、似乎無上限式的成長。

10.價值投資四大理念

(1)所有權:股票本質上是公司的部分所有權,當公司隨著GDP的成長而成長的時候,公司價值會不斷被創造,那麼在創造價值的過程中,所持有部分所有權的價值也會隨之成長。註:所以我認為投資和投機的分別可以這樣講:投資是在當股東、而投機則是在買股票。

(2)市場先生:Mr. Market出自於葛拉漢「智慧型股票投資人」中的一個虛構人物。市場先生每天都會造訪投資人,提出買賣股票不同的價格,給的報價大多很合理,但偶而也會非常的瘋狂。投資人可以自由地決定是否買賣或者完全忽略他給的報價,即使被拒絕,市場先生也不會介意,明天仍會登門造訪,再次提出不同的價格。所以投資人應該把市場先生當作是服務你、而非指導你的工具。

(3)安全邊際:因為投資的本質是對未來做預測(就巴菲特和孟格的講法,投資等於是在賭馬,是在賭標錯了賭注的馬),不可能100%準確,所以要預留很大的價格空間,這樣萬一對未來的預測是錯誤的,至少不會虧大錢。

(4)能力圈:投資人可以透過長期不懈的努力,建立起自己的能力圈,能夠對某些公司、某些產業獲得比其他人更深的理解,然後在這個圈子裡進行投資。

11.價值投資人的「品性」(temperament)

(1)獨立思考的能力:對於事情的判斷可以不受別人贊成或反對的影響,而純粹基於自己的邏輯和證據。獨立對投資人很重要,因為投資人時刻都面臨著各種誘惑,還常因為比較而產生嫉妒的情緒。

(2)要有對萬物運行原理永不滿足的好奇心,即願意投入大量時間和精力去成為一個學術型的研究人員。不一定非要什麼都去學,但這種求知若渴的態度會讓人受益匪淺。當學習累積到一定程度,也許偶爾獲得靈光一現的洞見,那就是知識所賜予的良機,而其他人根本無緣獲得。

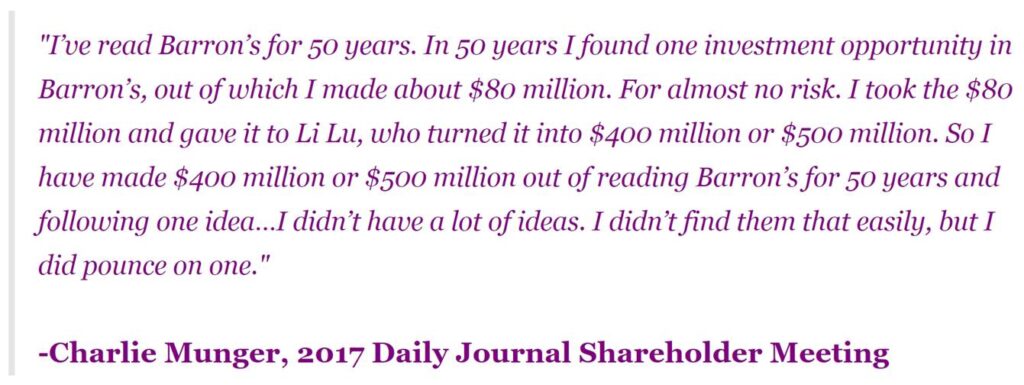

(3)極度的耐心、又能非常果決,沒有機會的時候就只是認真學習、可以很多年都不出手,然而機會一旦降臨,可以毫不猶豫的下重注。李录舉了孟格訂閱「霸榮周刊」(Barron’s) 50年,發現了多少個機會?一個!其他依然就每期看,什麼都不做。

(4)對商業有極度強烈的興趣:巴菲特和孟格所講的「商業頭腦」(money sense),就是對生意的強烈興趣,喜歡琢磨:這個生意怎麼賺的錢?競爭狀態是怎樣?將來還能不能賺錢?這些人總想徹底弄明白這些問題,這個興趣是他最主要的動力。

李录認為以上這些品性有些是後天的,例如對商業的興趣是可以慢慢培養出來的;但有些品性,比如獨立、耐心和果決,則未必能後天培養出來。這也是為什麼巴菲特說過,價值投資就像打疫苗,要嘛有用、要嘛沒用,幾乎沒看過一開始就投機的人,突然之間醒悟了轉而做價值投資。

12.再談能力圈:如果剛開始學習價值投資,如何建立能力圈呢?怎麼才能學會如何分析公司呢?經過一段時間的研究後,覺得對某個公司懂了一些,但是不知道懂得夠不夠。要到什麼時候才能買這檔股票?什麼價格才可以買?這是許多價值投資的新手具體的問題。

李录自己的經驗是如果要建立自己的能力圈,投資的東西必須是你真知道的。安全邊際很重要,只要對在安全邊際內的那部分真懂,其他的你不懂不重要。其次,一旦開始用所有者的角度來看生意的時候,你對生意的感覺就會不一樣。所以這種心理學的技巧(Psychological trick)是有用的(註:李录只的應該是心理學上所謂的稟賦效應,一旦買進了某支股票,就會發現自己對所投公司的方方面面都關心)。一旦把自己視為擁有者的時候,就會瞬間充滿學習的動力。

李录讓他的研究員去研究一家公司時,就要他假設有一個從未謀面的遠方叔叔突然去世,留下了這家公司給你,這個公司100%屬於你,那麼你應該怎麼辦?要抱著這樣的心態去研究。當然做到這點和你實際擁有還是不太一樣。註:我自己的另一個思考方向,是假設那家公司請你去當它們的董事,那麼你要去和其他董事開會吧?這樣你要知道些什麼?別的董事討論的東西你總要聽的懂吧?你總要能發表些有建設性的東西吧?

李录還說做投資應該要像記者一樣,因為凡是會創立公司的人一般都有強烈的個性,都有歷史可供考證,都會留下一些蛛絲馬跡告訴大家他是什麼樣的人、他們做過什麼、如何應對複雜的情況,做為投資人必須密切關注這些細節。

你的能力圈開始會很小,然後逐漸擴大。一個真正偉大的價值投資者,他的一生是一段學無止境的旅程。但好處是你學習到的知識不會被浪費。不同的知識會相互累積,產生複利效應,就像財富一樣。事實上知識產生複利的速度比財富更快,這是一段精彩的旅程和有價值的人生。

同樣重要的一點,是要讓你的興趣和機會來主導研究,別人的股票和機會是別人的事,與你無關。如果你發現機會,就去研究它;如果你對某樣東西有興趣,就去研究它。這些機會、興趣會帶著你不斷往前走。一點一點去累積你的知識,不用著急。最後每個人的能力圈會不一樣,每個價值投資人的投資組合都會不太一樣,也不需要一樣。

李录說他會把時間花在那些在他看來更能夠預測的行業裡,然後在裡面去找找看,哪些企業的可預測不單是因為它所處的行業可預測、也是因為它本身確實優秀:它的資本報酬率遠高於它的競爭者。然後在這些企業中再去發現有那些東西是他有興趣、也有能力去研究的。全世界的上市公司約有10萬家,但是你在任何時候研究時不需要超過5-10家公司,所以一開始應該做的是減法。

一旦了解一家公司後,可以慢慢等待,當機會來的時候、當價格開始進入到有足夠安全邊際的時候,就可以大規模下重注。總之,你投的是確定性、要迴避的是不確定性。當價格可以提供確定性,那價格就成為最重要的考量;當你自己的知識圈、能力、判斷力成為確定性的時候,那最好你研究的是特別優秀的企業,這樣就不需要時常更換標的,而可以持有很久,讓這家公司本身的複利來為你工作。

13.論管理層的品質:管理階層的品質很重要,但是要評估並不容易。如果無法判斷,那本身也是一個結論,可以將這個結論和其他因素(如生意的品質、公司的估值等)一起考慮,做為決定投資與否的依據。

如果可以正確評估一個管理階層的品質,要不你非常敏銳,深諳人類心理學,要不就是你和管理階層有特殊關係。如果是這樣,當然要把管理階層的品質納入決定的過程,它會提高預測的準確性。

14.李录談到了彭博(Bloomberg)的個案:在彭博之前其實已經有Bridge和路透(Reuters),為什麼彭博最後勝出了?彭博的故事很經典,一個名不見經傳的公司冒出來,就這樣一點點往前走,然後在某個節點發生里程碑式的質變,最後成了產業的壟斷者,Bridge和路透都消失了。假設你有機會觀察到這個產業早期發展的情況,也觀察到彭博發生質變的節點:可能是它們將平台推廣到所有的商學院後,這樣你花了很長的時間學會這個很難學、但是每天都要用到的工具,所以畢業後你就不願意再花時間去學別的軟體。加上你的同事、同行也都在用彭博,你需要和他們溝通。所以在這個領域贏者通吃了,假設彭博上市,而你有這樣的洞見,那你就是坐在金山上了。

15.和「窮查理的普通常識」一樣,李录也在書的最後附上了他的推薦書目,但是「窮查理」只推薦了25本書,而李录呢?139本!在喜馬拉雅資本公司的網頁上可以找到這個推薦名單(網址如下)。